Markedsanalyser - Italien - 16. december 2022

Investering i italiensk vin: Hvordan ser fremtiden ud?

De italienske vine vinder popularitet. Men hvordan ser fremtiden ud for de bedste italienske vine i investeringsperspektiv? Læs analysen…

Hvordan bliver fremtiden for investering i italiensk vin?

De italienske vine arbejder sig ind som en magthavende faktor på den globale scene for sjælden og eksklusiv vin. En af de helt fundamentale årsager til dette er, at kvaliteten blandt de bedste italienske vine generelt er steget markant over de seneste 20 år. Samtidig er selvsamme vine prissat særdeles lavt, hvis de sammenlignes med deres franske sidestykker. Dette er som sådan ikke en nyhed. Men vinverden er for alvor begyndt at få øjnene op for det, og de førende italienske producenter er modne til at løfte opgaven om at være globale vin-brands – de har alt, hvad der skal til, og så har de fantastiske vine.

Ovenstående skaber rigtig gode muligheder for vininvestorer i de kommende år, og det er bestemt også en af årsagerne til, at vi for cirka to år siden udskilte Italien fra ”Rest of the World”-kategorien. Italiensk vin er nu på et stadie, hvor tallene retfærdiggør øget opmærksomhed, og det har foranlediget os til at øge vores anbefalede eksponering mod netop italiensk vin.

Men hvordan ser fremtiden så rent faktisk ud for italiensk vin? Der hersker uro og nervøsitet på de finansielle markeder, så måske italiensk vin ikke blot kan være en sikker havn, men også det rigtige sted for afkast, såfremt nedturen for alvor tager fat i den globale økonomi? Vurder selv potentialet herunder, hvor du får et indblik i salg af luksusvarer i usikre tider, og ikke mindst hvordan italiensk vin har klaret sig i krisetid.

Læs også champagneanalysen: Analyse: Udsigterne i Champagne – springer propperne også i fremtiden?

Salg af luksusvarer i krisetid

Med både geopolitisk og økonomisk turbulens på verdensmarkerne kan investering i luksusprodukter virke kontrært. Tesen lyder for mange således; når krisen kradser, økonomien går i stå, og folk bliver fattigere, så er der vel ingen til at købe (og for vin og spiritus, konsumere) luksusprodukter og dermed medvirke til at øge priserne? Men hvordan forholder det sig rent faktisk i virkeligheden fristes man til at spørge?

Ifølge Milton Pedraza, CEO for Luxury Institute (en virksomhed med speciale i markedsanalyse) er luksusbrands ofte isoleret fra økonomisk nedgang1. Her gælder Pareto-princippet, også kaldet 80/20-reglen, og Pedraza vurderer at luksusbrands også vil mærke økonomisk nedgang, da 80 % af deres kunder er ”nearly affluent”, eller delvist velhavende, men at denne gruppe kun tegner sig for den mindste del af omsætningen. For den største del af omsætningen hos luksusbrands udgøres er fordelt på cirka 20 % af kunderne – de ”meget rige” og ”ultra rige”, hvilke er to grupper, der er særdeles kriseresistente.

Derfor rammer kriser og økonomisk nedtur sjældent luksusvirksomhederne lige så hårdt, som andre aktører. Eksempelvis skal man ikke søge længe i internationale medier for at finde, at lavpriskæder som Walmart, Gap og Target rapporterer om faldende salg. I skærende kontrast til disse rapporterede eksempelvis LVMH om organisk vækst i omsætningen på +21 % i første halvår af 2022 sammenlignet med året før1, mens Hermes International (en anden luksus-mastodont) i oktober2 kunne rapportere om en vækst på 24 %, sammenlignet med 2021, hvilket i forvejen var et stærkt år.

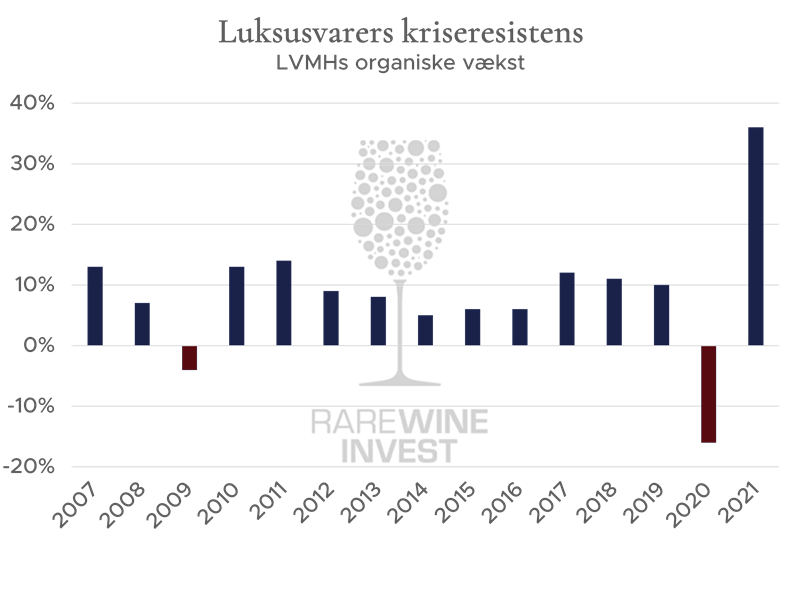

Et godt billede på ovenstående får man, hvis man tager et kig på den organiske år-til-år vækst hos LVMH, der med længder er luksuskategoriens markedsleder.

Kilde: Bloomberg, LVMH Annual Reports

Kilde: Bloomberg, LVMH Annual Reports

De allermest købestærke er resistente, men ikke immune overfor økonomisk nedtur, og således heller ikke LVMH. Men når dette er sagt, synes kriserne ikke at ramme hårdt. Finanskrisen gav en minusvækst på beskedne 4 %, og LVMH kom stærkt igen allerede året efter. Corona-krisen ramte dog LVMH-gruppen hårdere, hvilket blandt andet kan tilskrives nedlukning, der isoleret set reducerede gruppens salg af vin og spiritus med 15 %3. Men sikke et rebound.

Samtidig er det relevant at kigge på, hvilke udfordringer markederne står overfor. Hvad angår økonomien i den vestlige verden er inflation den helt store overskrift. I USA er den drevet af efterspørgsel og en beskæftigelse, der ikke lige sådan rystes. I Europa er den dybest set drevet af energikrise og problemfyldt naboskab mod øst. Spørgsmålet er blot, om salget af luksusvarer bliver hårdt ramt, hvis vi står overfor økonomisk nedtur. Ovenstående tyder ikke just på det.

LVMH står ganske vist ikke bag nogle italienske vinproducenter, men vurderes alligevel som en god indikator for, at de bedste produkter i deres kategori nyder efterspørgsel, selv når den globale økonomi er under pres.

3: https://www.lvmh.com/investors/profile/financial-indicators/#groupe

Lipstick index og 'affordable luxury’

Det virker umiddelbart ikke nærliggende, at kosmetikproducenter er ophavspersoner for definitionen af økonomiske indikatorer. Men det er alligevel tilfældet hos Leonard Lauder, der er bestyrelsesmedlem for og arving til kosmetikgiganten Estée Lauder.

Under recessionen i 2001 lagde Leonard Lauder nemlig mærke til, at salget af luksuskosmetik, herunder læbestift, steg. Han så en sammenhæng mellem faldende salg af dyrere luksusprodukter som tasker og stiletter, og så det stigende salg af luksuskosmetik – og ”lipstick index” var født.

Indekset er i mellemtiden blevet en respekteret indikator, og det er fundet beviseligt, at forbrugere har tendenser til at forkæle dem selv med lidt luksus – selv i svære tider*. Og mens de 20 % af forbrugerne fra førnævnte afsnit ikke afviger meget fra deres forbrugsmønster, tyder det på, at de 80 % i højere grad kigger efter såkaldt ”affordable luxury”.

Men kan dette perspektiveres til vinverden? Formentligt. I verden for fin og sjælden vin kan vi med rette kalde de store vine fra eksempelvis Bourgogne og Bordeaux for luksus-produkter, hvor de italienske vine – uden at træde nogen over tæerne – i dette perspektiv godt kan kaldes ”affordable luxury”. Bliver de dyreste vine uopnåelige, vil nogle købere kigge efter billigere alternativer.

Italiensk vin har klaret sig enestående i krisetid

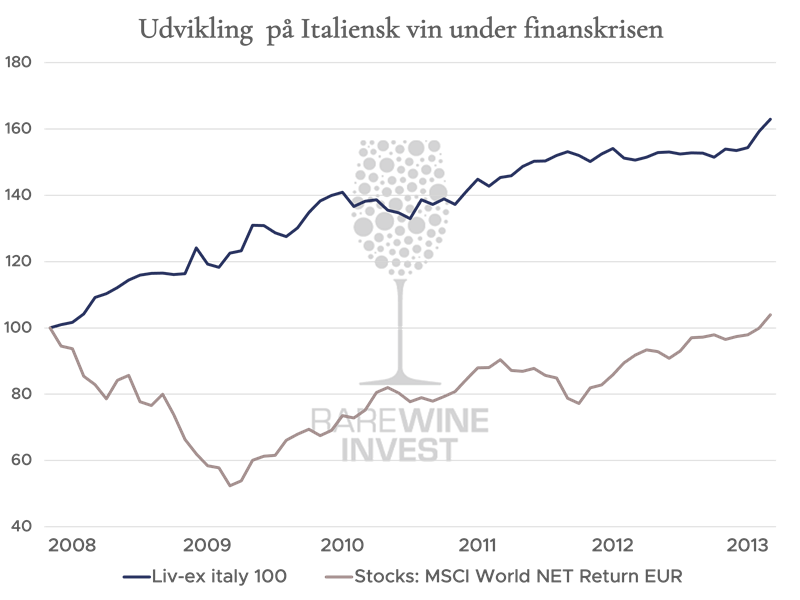

Står vi overfor økonomisk krise kan italiensk vin være attraktivt at blive eksponeret imod. Under finanskrisen klarede Liv-ex indekset Italy 100, der i dag er den bredeste måde at tracke italiensk performance på i et historisk perspektiv, sig forrygende. Mens aktiemarkedet fra november 2007 frem mod april 2009 næsten blev halveret1 og først opnåede full recovery i foråret 2013, steg Italy 100 med 62,9 %, hvilket svarer til et gennemsnitligt årligt afkast i denne periode på hele 11,9 %. Et afkast, der væsentligt overgik det brede Liv-ex Fine Wine 1000-indeks og sågar overgik Champagne 50.

1: Baseret på MSCI World, NET Return, EUR

Kilde: Liv-ex

Kilde: Liv-ex

Da de klassiske regioner bremsede op, fortsatte italiensk vin ufortrødent

Ikke bare under finanskrisen var de italienske vine i fremmarch. I 2018 oplevede vi et rekordår for vininvestorerne, der blandt andet takket være Bourgogne havde leveret det bedste resultat i otte år. Men ovenpå stærk performance er det ikke unormalt, at performance kan bremse op og tage en lille puster – uanset aktiv. Dette skete ligeledes på vinmarkedet: Bourgogne tog medvinden fra 2018 med ind i starten af 2019, og satte sig efterfølgende lidt, mens Champagne ligeledes tog et hvil. Det brede Liv-ex Fine Wine 1000-indeks leverede således nulvækst i 2019. For italiensk vin i form af Liv-ex Italy 100-indekset var historien dog en anden: I en verden præget af handelskrig mellem USA og EU*, uroligheder i Hong Kong (centrum for vinhandel i Sydøstasien), Brexit-ballade, og ikke mindst at global Covid-lockdown startende i første halvår af 2020, steg Italy 100 med 11,2 % i en stabil og nærmest lineær bevægelse. Dette vel at mærke i en verden fyldt med tumult af historiske proportioner.

Årsagen til denne udvikling kan meget vel findes i nogle af de foregående afsnit. Mens det dyre blev endnu dyrere i løbet af 2018, kunne de gode italienske vine for mange blive et attraktivt alternativ og dermed flytte efterspørgsel fra de franske vine til Italien. Da konsekvenserne af Covid-19 for alvor indtrådte i starten af 2020, og aktiemarkedet faldt med ca. 20 %, kan mekanismen vedrørende ”affordable luxury” meget vel have trådt i kraft blandt mange vindrikkere.

Kilde: Liv-ex

Kilde: Liv-ex

*Det er relevant at huske, at handelskrigen mellem USA og EU udløste amerikansk straftold på europæisk vin med undtagelse af italiensk vin. Dette er væsentligt, men vurderes ikke at være den eneste driver for udviklingen i perioden. Der blev i denne periode fortsat importeret og drukket eksempelvis fransk vin i USA, mens salget af amerikansk vin ligeledes stortrivedes i USA i denne periode.

RareWine Invest mener

Med alt ovenstående in mente er det svært ikke at være optimistisk på vegne af de italienske vine, uanset om vi ender i global recession, eller om udfordringerne med inflationen ender i en blød landing. I dette perspektiv har italiensk vin historisk set vist sig kriseresistent, men ikke blot som kapitalbevarende aktiv – faktisk som en givende investering i svære tider.

Skal man have de negative briller på, er det overordnet set ikke her, priserne har det med at stikke helt af, som vi eksempelvis ser det i Bourgogne. Dette kan imidlertid også ses som en styrke, da priserne nærmere har udviklet sig stille og roligt, genereret stabile afkast og været en solid komponent til risikospredning.

Men det, der gør italiensk vin mest spændende, er fremtiden. For som sagt i starten af analysen: Italiensk vin er prissat særdeles lavt, hvis vi sammenligner med deres franske sidestykker. Sådan var det for 10 år siden, og sådan er det stadig i dag.

Tilmed oplever vi i disse år nogle af de bedste årgange i historien fra såvel Piemonte og Toscana eksemplificeret ved både Barolo og Barbaresco samt Brunello, Chianti og de såkaldte Super Toscanere. Kort sagt – Italiensk vin oplever en opblomstring af dimensioner, nye generationer af talentfulde vinmagere kommer til, kortlægning af marker og international opmærksomhed som aldrig før – lige nu er ’The Golden Hour’ for Italiensk vin…